综合

案例

公司

专题

请输入搜索内容……

请输入搜索内容……

点赞

5

点赞

5

收藏

收藏

评论

评论

微信分享

微信分享

对路行业研究:中国智慧停车行业调研分析

发布时间:2022-01-07 14:37

智慧停车行业综述

▐ 智慧停⻋发展历程

中国智慧停⻋处于3.0阶段,停⻋场实现无人化管理,⻋主从入库、缴费到出库一系列操作皆自助完成;在政策的大力推动下,智慧停⻋系统将快速覆盖,从停⻋问题突出的一线城市不断往二三四线城市下沉。

行业洞察

中国智慧停⻋经历基础信息化、平台联网化、无人化管理三个发展阶段。截至2021年5月,中国智慧停⻋处于3.0阶段。停⻋场实现无人化管理,⻋主从入库、缴费到出库一系列操作皆自助完成。

智慧停⻋的发展从狭义至广义包括⻋位、停⻋场、城市三个层级。在⻋位级,视频桩、地磁感应、智能⻋位锁三大主流技术帮助停⻋场实现自动计费与⻋位联网。在停⻋场级,主要核心应用包括⻋牌识别、⻋位管理、不停⻋收费,缩短⻋辆进出时所耗费的时间。在城市级,多个停⻋场数据上传至城市云平台,形成一张网,进行集中化管理。最终智慧停⻋需达到城市级的运营,才能解决停⻋难、管理难的问题。

截至2021年5月,中国政府大力推动城市级智慧停⻋方案的普及。国家发展改革委于5月21日下达《关于推动城市停⻋设施发展意⻅》,文中指出,到2025年,全国城市基本建成城市级停⻋系统。智慧停⻋系统将在政府的扶持下快速覆盖,并从停⻋问题突出的一线城市不断往二三四线城市下沉。

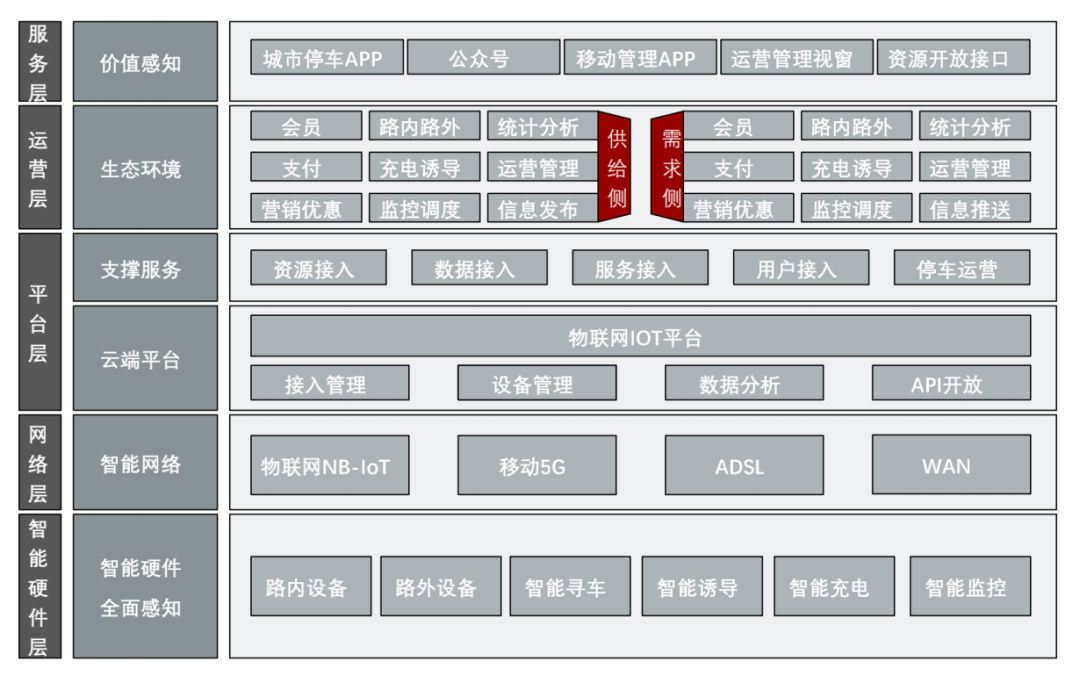

▐ 城市级智慧停⻋3.0整体架构

城市级智慧停⻋3.0架构包括硬件层、网络层、平台层、运营层和服务层,整体架构自下至上打通停⻋场信息孤岛的现象。

▐ 中国智慧停⻋产业链

中国智慧停⻋产业链上游为设备供应商,其硬件技术成熟,准入⻔槛低;中游为智慧停⻋解决方案提供商,企业较多,同质化严重;下游为需求方,中国智慧停⻋覆盖率低,未来有较大增⻓空间。

▐ 上游-设备供应商

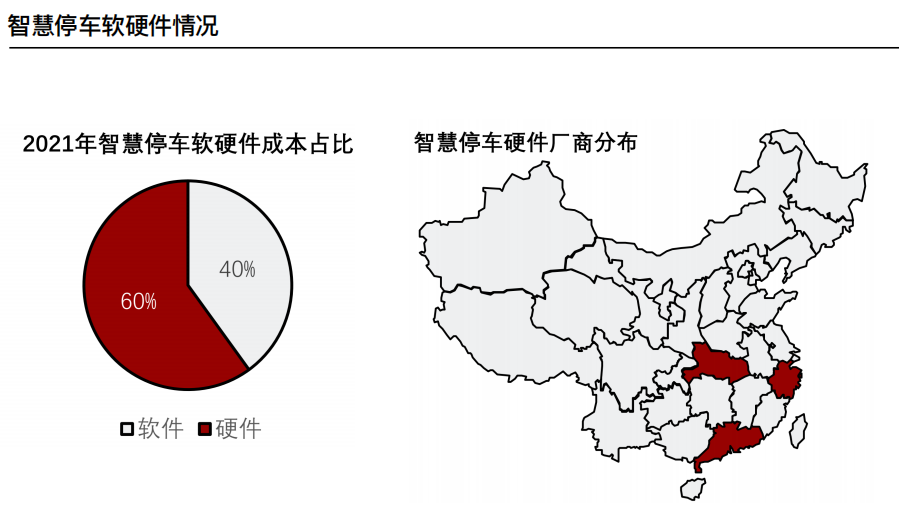

智慧停⻋硬件成本略高于软件成本,硬件厂商主要集中在深圳、杭州、武汉等制造业发达地区,软件厂商主要是大型企业。

行业洞察

智慧停⻋产业上游分软件设备与硬件设备,其中软硬件成本占整体智慧停⻋的40%和60%。硬件厂商主要集中在深圳、杭州、武汉等制造业发达地区。

截至2021年5月,硬件厂商步入走量阶段。智慧停⻋硬件技术相对成熟,准入⻔槛较低,厂商较多,竞争激烈,导致硬件价格维持在较低水平,厂商利润被压缩。厂商靠走量的形式获取可观的利润。

软件方面供应商为云服务、算法等提供商,如阿里云、华为云、中国电信等大型互联网企业和通讯企业。随着智慧停⻋企业承接项目量加大,其需采集大量的图片,所以对整体服务器的性能要求较高,需有像阿里云等高性能、强延展性的云服务器支撑。面对此类型企业,智慧停⻋解决方案提供商议价能力弱。

▐ 中游-智慧停⻋解决方案提供商

智慧停⻋解决方案的企业较多,同质化严重,竞争激烈,整体毛利率低,导致其向运营服务延伸。

行业洞察

智慧停⻋解决方案提供商集中采购设备,采购价格比停⻋场商直接单独向上游厂商购买更便宜。同时,部分智慧停⻋解决方案提供商为垂直类企业,如捷顺科技、爱泊⻋等,因此停⻋场商会更愿意让智慧停⻋解决方案提供商承揽智慧停⻋场改造或建设。

由于提供智慧停⻋解决方案的企业较多,同质化严重,竞争激烈,导致多数商家开始价格竞争,使毛利率仅为10%。为寻求更高的利润,较大型的智慧停⻋解决方案提供商向运营服务延伸。运营智慧停⻋场能为企业带来⻓期可持续和丰厚的停⻋费收入。不仅如此,建设运营智慧停⻋场需要大量资金、强大的运营团队、丰富的政府资源,所以准入⻔槛高,能做且做好的智慧停⻋企业较少。⻓远来看,智慧停⻋行业⻰头企业将会是具备大量停⻋场资源、优秀产业链整合能力、完善运营体系的解决方案提供商。

▐ 下游-智慧停⻋场方案需求方

总体来看,超过一半的城市级项目集中分布在四线以下城市,其他平均分布在一二三四线城市;中国正加快道路智能化设施建设,智慧停⻋行业将因下游需求爆发而迎来高速增⻓。

总体来看,超过一半的城市级项目集中分布在四线以下城市,其他平均分布在一二三四线城市。一二三四线城市主要集中建设城市级停⻋平台及诱导,而路内路外停⻋一体化、公共停⻋场智能化升级、公共机械⻋库建设方面项目相对较少。这是因为一方面一二三四线城市在早期已开始布局智慧停⻋,相应设施相对完善,所以现阶段应先整合再建设,而四线以下城市设备不完善,需先增加智慧停⻋场。另一方面,一二三四有大量⻋位闲置浪费的现象。北上广深的⻋位使用率分别为49%、40%、48%和55%,全国范围内仅9%的城市⻋位使用率在50%以上。因此,针对一二三四线城市应该先建设城市级停⻋平台及诱导,提高⻋位利用率,再新增智慧停⻋场。

中国正加快道路智能化设施建设,智慧停⻋行业将因下游需求爆发而迎来高速增⻓。根据中国停⻋网数据显示,2020年城市级停⻋项目总计1,007项,项目类型以设备类为主,为588项,其次是停⻋场经营权转让类项目,为164项。城市级项目具备大体量特点,其中城市级机械⻋库招标项目金额的中位数为4,000万元,所以下游强需求将带动智慧停⻋行业发展。

▐ 市场规模

在智慧停⻋场建设加大及传统停⻋场改造的双重推动下,智慧停⻋场覆盖率将快速上升,带动智慧停⻋系统的出货量,2025年整体智慧停⻋市场规模将达1.4万亿元,5年复合增⻓率为19%。

行业洞察

中国智慧停⻋市场规模主要由智慧停⻋系统销售和运营停⻋场所得的停⻋费构成。根据业内专家描述,未来,智慧停⻋系统销售营收仅占智慧停⻋企业的小部分,最重要的收入来源是利用智慧停⻋系统高效运营停⻋场,使停⻋场周转率大幅度提高,从而带来大量停⻋费收入。

为解决停⻋难的⺠生问题,政府一方面鼓励传统停⻋场往智慧停⻋场改造,另一方面通过政府和社会资本合作的方式加大智慧停⻋场的建设。在2021年5月21号发改委等四部⻔颁布的《关于推动城市停⻋设施发展意⻅》中提到,到2025年,全国将基本建成配建停⻋设施为主、路外公共停⻋设施为辅、路内停⻋为补充的城市停⻋系统。在改造及建设的双重推动下,智慧停⻋场必然替代大部分传统停⻋场。届时,智慧停⻋场渗透率与覆盖率快速提升。头豹预测,到2025年,智慧停⻋场渗透率(新建智慧停⻋场数量占新建停⻋场比例)将96%,覆盖率(智慧停⻋场数量占总停⻋场数量比例)将提高至99%。

智慧停⻋场的快速渗透将带动智慧停⻋系统的出货,智慧停⻋系统出货量将随之快速增⻓,而智慧停⻋企业因运用智慧停⻋系统运营停⻋场带来的停⻋费收入规模将超万亿。预测2025年整体智慧停⻋市场规模将达1.4万亿元,5年复合增⻓率为19%。

▐ 发展趋势

未来3年内,智慧停⻋系统将进一步升级,免去自助缴费环节,实现无感支付,尽可能减少⻋主从入库到出库的时间。

行业洞察

未来智慧停⻋系统将往更智能、更便捷方向发展,从用户⻆度出发,尽可能减少⻋主从入库到出库的时间。截至2021年5月,智慧停⻋出场多数采取出场前⻋主自助扫码缴费。部分⻋主因忘记扫二维码或未找到二维码缴费导致在出库闸停留,阻碍后续⻋辆出场,造成堵塞。

为此,在3年内,智慧停⻋系统将进一步升级,免去自助缴费环节,实现无感支付。⻋主进入⻋场并泊⻋后,⻋牌将被识别并录入后台系统。⻋主通过APP开通自动支付功能,使智慧停⻋系统与个人钱包连接。当⻋主驾⻋离开停⻋场时,智慧停⻋系统将自动识别离开⻋辆⻋牌,实现自动收费,免去⻋主扫码的繁琐步骤,增加用户体验,从而加强客户端的粘性。

智慧停⻋实现无感支付后能大幅减少⻋主出场的耗时。广州正佳广场数据显示,智慧停⻋相较于传统停⻋节省近75%的时间,其中排队缴费一环节便节省5分钟时间,大幅提升⻋主的入场体验。

▐ 小结

1、智慧停⻋的出现有效地解决传统停⻋场和⻋主的问题,帮助⻋主更便捷地获得周边停⻋场的空余⻋位信息及自动缴停⻋费,实现停⻋位资源利用率的最大化和⻋主停⻋服务的最优化。

2、智慧停⻋系统将在政府的扶持下快速覆盖,并从停⻋问题突出的一线城市不断往二三四线城市下沉。

3、智慧停⻋产业上游分软件设备与硬件设备,其中软硬件成本占整体智慧停⻋的40%和60%。

4、由于提供智慧停⻋解决方案的企业较多,同质化严重,竞争激烈,导致多数商家开始价格竞争,使毛利率仅为10%。为寻求更高的利润,较大型的智慧停⻋解决方案提供商向运营服务延伸。

5、北上广深智慧停⻋平均覆盖率仅为35%,远未能使停⻋位达国际⻋位理想比例1:1.3,未来仍有较大的增⻓空间。

6、未来智慧停⻋系统将往更智能、更便捷方向发展,从用户⻆度出发,尽可能减少⻋主从入库到出库的时间。

2

▐ 捷顺科技

依托前端智能感知设备、互联⽹、物联⽹、云平台和⼤数据,推动智慧商业、智慧社区、智慧园区、城市停车的发展,助⼒客户提⾼管理效率和运营增值能⼒,为市⺠的出⾏、社区⽣活和商业活动提供了⽣态化的场景应⽤服务。

捷顺科技竞争优势

1. 市场先发优势:捷顺科技是较早⼀批进⼊智慧停车⾏业的企业,获业内客户认可,同时积累⼤量停车场资源。捷顺停车拥有超10万存量项⽬及每年新增上万个项⽬,⾏业卡位优势明显。截⾄2020年,捷顺科技旗下“捷停车”业务累计覆盖车位超600万个,且智慧停车周⽇均线上交易订单突破180万笔。从市场项⽬、服务⽤户、线上交易数据等多个维度,捷顺停车处于中国智慧停车⾏业的市场领先地位。

▐ 五洋停⻋

成立时间:2001年6⽉

总部地点:江苏省徐州市

五洋停⻋专注机械式停车设备,但开始向停车场运营⽅向延伸,其停车场运营收⼊在2020年⼤幅提⾼;五洋停车营业成本相对较⾼,使其利润低。

江苏五洋停车产业集团股份有限公司致⼒成为智慧城市停车投资建设运营⼀体化服务商。五洋停车总体业务分制造业务和投资运营业务俩⼤板块。制造业务包括散物料搬运核⼼装置、机械式停车设备、⾃动化⽣产线设备、智能物流及仓储系统、两站及机制砂设备、固态电⼦盘及其他储存设备。投资运营业务包括城市停车资源获取及停车场的运营管理。

五洋停车经营模式

五洋停车在制造端和运营端采取不同的经营模式;在制造端,五洋停车采⽤以销定产、按单⽣产的模式,⽽在运营端采取“投资+建设+运营”的模式。

五洋停⻋在不同场景运用不同的经营模式。从制造端来看,五洋停⻋采用“高端产品制造+专业化运营服务”的经营模式,以销定产、按单生产的模式,避免存货过多带来的资金运转及仓储花费的问题。

在运营端,五洋停⻋采取“投资+建设+运营”的经营模式,依托其在智能制造方面的优势,探索互联网+停⻋资源。五洋停⻋的停⻋资源分三大类,维保⻋位、权益⻋位及联盟⻋位。维保⻋位方面,五洋停⻋通过维保⻋位与客户保持⻓期的合作关系。权益⻋位方面,五洋停⻋通过投资地方政府公共停⻋场建设和非政府业主共同建设停⻋场的方式获取停⻋资源,积极向停⻋场建设及停⻋产业运营管理服务延伸,现已在福建、辽宁、云南、江⻄等多个省投资建设智慧停⻋项目。其次,五洋停⻋通过收购⻓安停⻋获取停⻋资源。联盟⻋位方面,五洋停⻋采取轻资产模式拓展,在拥有⻓期停⻋资源的区域发展联盟关系,将自身的管理平台、管理技术、管理经验输出,从而提高当地的智慧停⻋水平。

⻓安停⻋的收购使五洋停⻋在运营能力方面有大幅度的提升,使其能在获得停⻋资源的同时加强自身的软实力。

▐ ETCP

成⽴时间:2011年成⽴,2016年估值83亿

总部地点:北京

产品体系:智慧商圈+智慧社区+车联⽹+车共享+⾏业营销⽅案

品牌定位:中低端

销售渠道:⼤客户+直销

盈利模式:数据板块、⼴告业务、资产管理、汽⻋服务、汽⻋分享租赁和智慧停车

业务战略(核⼼话语):智慧停车⼀站式解决⽅案

第⼀步是把现有的停车场完成数据化的改造和系统接⼊;

第⼆步是参与和实现停车场的运营;

第三步就是参与到停车场的规划和建设中去。

▐ 零壹

成⽴时间:2014年成⽴,2015年推出1号社区APP

总部地点:深圳

产品体系:智慧停车+智慧城市+智慧门禁+智慧社区

品牌定位:中低端

销售渠道:城市合伙⼈+直销

盈利模式:平台+运营

业务战略(核⼼话语):全⽣态智慧社区整体解决⽅案

由社区物联⽹平台、智慧物业平台、智慧城市垂直⾏业平台和⽣活服务平台四个板块组成,通过同⼀APP,同⼀品牌硬件,同⼀后台管理,为社区居⺠及物业提供全新的智慧社区体验。

▐ 总结

1. 各中游智慧停车解决⽅案提供商⾛出属于⾃⼰的运营模式,形成⾃⼰的品牌传播核⼼话语与品牌定位。

2. 智慧停车⾏业总体呈零散化,区域化,整体集中度不⾼,仍在⾼速发展阶段,各企业不断在抢占资源状态。

3. 未来中游的竞争,不是产品和运营模式的竞争,⽽是品牌的竞争,品牌的统⼀性、符号性和规模感能够给下游需求发带来信任感和安全感。打造⾃⼰的品牌,形成品牌核⼼竞争⼒显得尤为重要。

点赞

5

点赞

5

收藏

收藏

微信分享

微信分享

意见反馈/举报

反馈/举报信息:

联系方式(选填):